NoiPA -servizi PA a Persone PA-

-Dal cedolino dimostrativo al cedolino NoiPA-

un viaggio/assistito per tentare di dare risposte sul versante dei diritti di natura patrimoniale con la finalità di contribuire a diventare protagonisti del nss. Futuro

La premessa della seguente dispensa esplicativa è comprendere che lo “statino paga” è il mezzo (e non il fine) che fotografa in maniera sistematica lo status del dipendente; statino (busta paga) che identifica, “a monte”, il posizionamento gerarchico-contrattuale del dipendente; ed “a valle”, fornisce gli elementi per comprendere come si crea

- la propria retribuzione mensile e, nel tempo;

- il TFS (LIQUIDAZIONE);

- l’ASSEGNO PREVIDENZIALE (PENSIONE): elementi, questi, di natura finanziaria che variano (in maniera più o meno consistente) al variare degli accordi contrattuali di I e II livello e della progressione di carriera.

Saper leggere la “busta paga” oggi è ancora più importante di ieri perché, con la scomparsa del cd. ”foglio notizie” annuale (che veniva messo a disposizione nel mese di marzo ad ogni dipendente dall’Ufficio di pertinenza e che si controfirmava come conferma della correttezza di quanto già percepito), la visualizzazione retribuita dei servizi svolti risiede nel cedolino NoiPa.

La bontà della nuova certificazione in argomento risiede nell’ aver “concentrato” in un unico ”accredito” sia le competenze fisse che quelle accessorie (se pur differite, nel pagamento, a 60gg.: es. statino di giugno riporta accessorio di aprile).

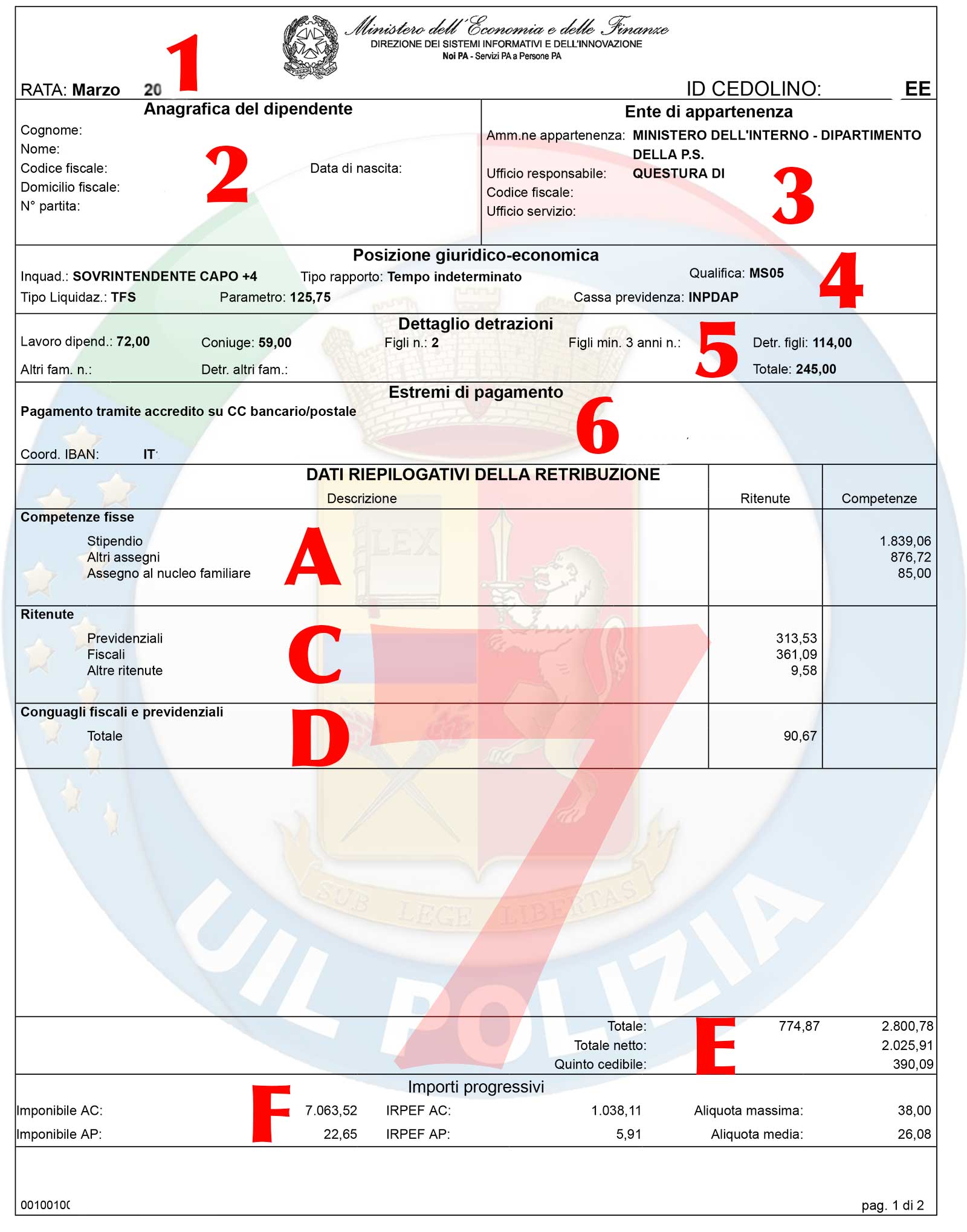

La documentazione, di norma, si sviluppa su 2 (due) fogli:

1^FOGLIO

(in esso trovano residenza gli elementi identificativi principali)

- RATA MENSILE

- DATI ANAGRAFICI DIPENDENTE

- DATI ENTE DI APPARTENENZA

- POSIZIONE GIIURIDICO/ECONOMICA (qualifica rivestita; tipo di rapporto; parametro; tipo di liquidazione; cassa previdenziale)

- DETTAGLIO DETRAZIONI (lavoro dipendente; coniuge; figli; figli m.3aa; Detr. figli; Altri familiari; Detr. Altri familiari; Totale)

- ESTREMI DI PAGAMENTO (Ente finanziario di appoggio ed IBAN)

- DATI RIEPILOGATIVI DELLA RETRIBUZIONE (ritenute – competenze)

- 7A – COMPETENZE FISSE (stipendio; altri assegni)

- 7B – COMPETENZE ACCESSORIE (assegni accessori)

- 7C – RITENUTE (previdenziali; fiscali; Altre ritenute, es.tessera sindacale; quote prestiti)

- 7D – CONGUAGLI FISCALI E PREVIDENZIALI7E – TOTALI (totale competenze;totale ritenute; Totale netto; Quinto cedibile)

- 7F – IMPORTI PROGRESSIVI (mensili, annuali, aliquote fiscali massime e medie)15.000 – 23% €.3.450,00da 15.001 a 28.000 – 27% €.3.510,00

da 28.001 a 55.000 – 38% €.5.910,00

da 55.001 a 75.000 – 41%

da 75.001 a …. – 43%

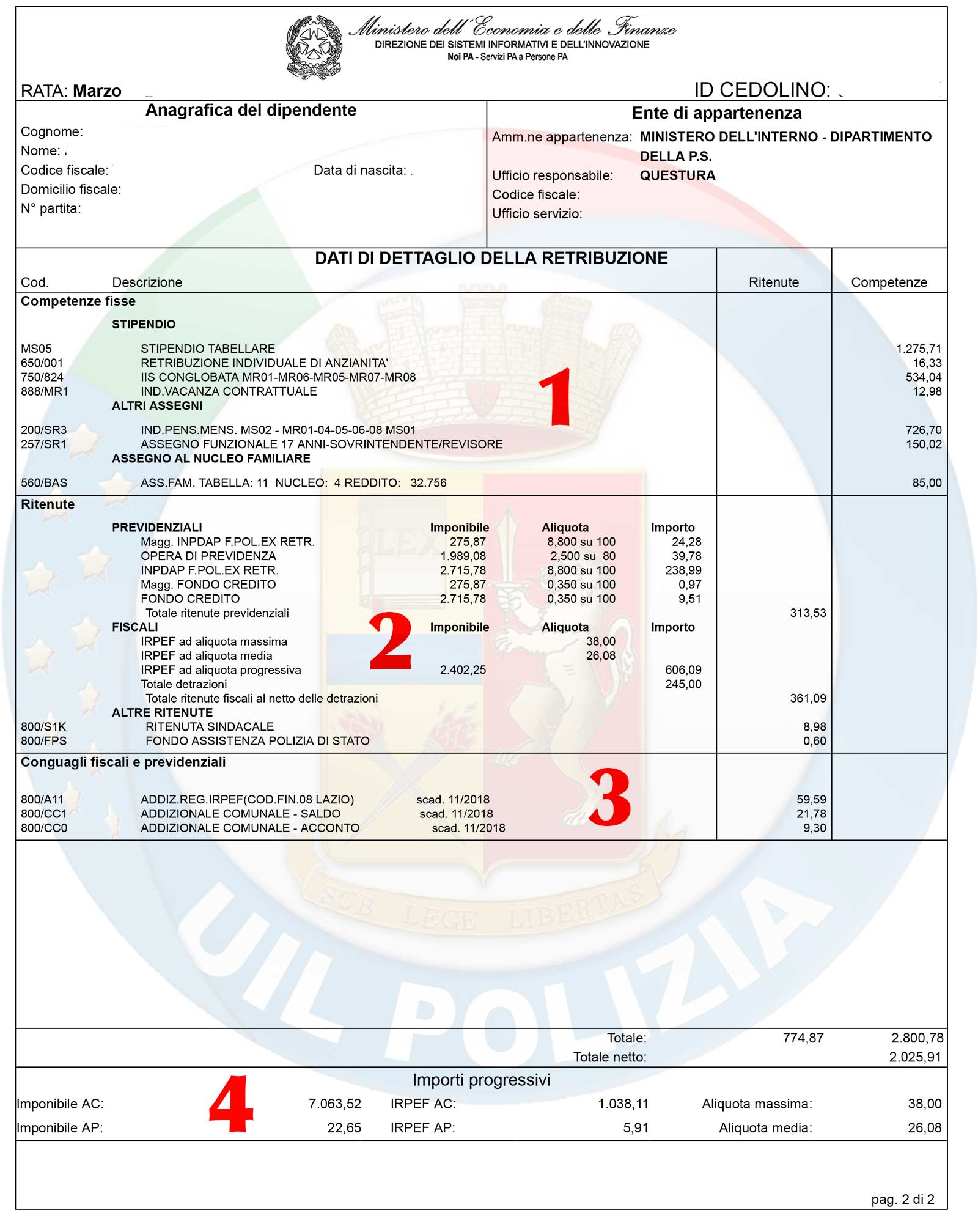

2^FOGLIO

DATI DI DETTAGLIO DELLA RETRIBUZIONE

1. COMPETENZE FISSE

STIPENDIO

-stipendio tabellare (varia con il variare del punto parametrale)

-retribuzione individuale di anzianità

-indennità integrativa speciale

-indennità vacanza contrattuale

ALTRI ASSEGNI

-indennità pensionabile (varia al variare della qualifica funzionale)

-assegno funzionale (17aa.; 27aa; 32aa; varia al variare del ruolo)

COMPETENZE ACCESSORIE

ASSEGNI ACCESSORI -straordinario, turni esterni, etc.

2. RITENUTE

PREVIDENZIALI

-Opera di previdenza (per TFS): competenze fisse meno indennità pensionabile, meno accessorio per 80% per 2,5%

-Inps/ex-inpdap (per PENSIONE): competenze complessive per 8,8%

-Maggiorazione per 6 scatti Pens.: 15% voce stipendio per 8,8%

-Magg. fondo credito per 6 scatti : 15% voce stipendio per 8,8%

-Fondo credito: 0,35% su 100% competenze.

FISCALI

-Le aliquote sono quelle riportate a pagina 2 (due) le quali si sviluppano secondo un criterio proporzionale/progressivo. Elementi qualificanti sono le aliquote e gli scaglioni relativi.

ALTRE RITENUTE -Eventuali prestiti; trattenuta delega sindacale.

3. CONGUAGLI FISCALI E PREVIDENZIALI

Sono trattenute che incidono sul reddito percepito nell’anno fiscale precedente e variano tenendo conto delle Delibere adottate dai diversi Enti Territoriali (possono essere distribuite su 9 ovvero 10 mesi):

-Addizionale regionale

-Addizionale comunale (saldo)

-Addizionale comunale (acconto)

4. IMPORTI PROGRESSIVI

-Indicazione aliquota fiscale massima;

-Indicazione aliquota fiscale media.

In chiusura, credo utile focalizzare la nostra attenzione sulle formule (anno 2018) previste per il calcolo delle diverse “detrazioni di imposta” stipendiali oggi in vigore e che tengono conto dell’ autocertificazione prodotta (in caso di dimenticanze oppure incongruenze, attraverso il modello fiscale “730,” è possibile il recupero).

DETRAZIONE LAVORO DIPENDENTE

Permette all’operatore sicurezza di avere una riduzione delle imposte.

Lo sconto decresce all’aumentare del reddito complessivo (diminuito della deduzione per abitazione principale e relative pertinenze).

Non spetta a chi ha un reddito superiore ai 55.000€. annui.

Sono previste tre scaglioni di reddito.

Quello più congeniale per la nostra Ctg. è quello ricompreso tra i 28.000 ed i 55.000€.

La detrazione spettante si ricava dalla seguente formula:

DETRAZIONE= 978 X (55.000 – REDDITO COMPLESSIVO (diminuito dalla rendita 1^casa)

27.000€

La detrazione effettivamente spettante non può essere inferiore a 690€.

DETRAZIONE FIGLI A CARICO

Si considerano a carico del genitore i figli se hanno un reddito complessivo ai fini Irpef non maggiore di 2.840,51€.

La detrazione spettante si ricava dalla seguente formula:

DETRAZIONE figli sotto i 3aa.= 1.220 X (95.000 – REDDITO COMPLESSIVO)

95.000

DETRAZIONE figli sopra i 3aa.= 950 X (95.000 – REDDITO COMPLESSIVO)

95.000

DETRAZIONE figli portatore handicap sotto i 3aa.= 1.620 X (95.000 – REDDITO COMPLESSIVO)

95.000

DETRAZIONE figli portatore handicap sopra i 3aa.= 1.350 X (95.000 – REDDITO COMPLESSIVO)

95.000

L’importo di 95.000€. è aumentato per tutti di 15.000€. per ogni figlio successivo al primo.

*(Reddito complessivo da intendersi al netto della deduzione per l’abitazione principale e relative pertinenze ed aumentato dei redditi dei fabbricati assoggettati alla cedolare secca).

DETRAZIONE CONIUGE A CARICO

Per il coniuge a carico è prevista una detrazione base di 800€. decrescente all’aumentare del reddito, che si azzera se il reddito supera gli 80.000€. Il reddito complessivo di riferimento è diminuito della deduzione per abitazione principale e relative pertinenze.

Da 15.001 a 40.000 la detrazione spettante è di 690€.

Da 40.001 a 80.000 la detrazione spettante si ricava dalla seguente formula:

DETRAZIONE= 690 X (80.000 – REDDITO COMPLESSIVO)

40.000

(TRA 15.000 A 35.200 di REDDITO COMPLESSIVO sono previste ulteriori detrazioni per coniuge a carico che variano da 10 a 30€.)

Dispensa uso interno